当初被行业内誉为颠覆者的爱屋吉屋,近日被曝已经停止运营。

初创期打着“没有门店”、“租客佣金全免”而名声鹊起的爱屋吉屋,仅用18个月估值10亿跻身独角兽行列。彼时的爱屋吉屋颇受资本市场青睐,创立后一年零三个月就完成了5轮投资,整体融资达3.5亿美元。

在巨额资金的支持下,猛砸钱投广告外,还推出了“上海租客佣金全免”的补贴策略,2014年底拿下了上海28%的整租市场。在上海市场活动成功后,爱屋吉屋开始进军北京房地产中介市场。 由于人员骤增,运营成本巨大,在2016年,爱屋吉屋调整经纪人薪酬水平,宣布放弃低佣金模式。失去优势后随之而来的,就是爱屋吉屋市场占有率极速下滑。

曾被盛赞为“业内最快成长起来的独角兽”,在短短五年“覆灭”。

当初快速占领市场份额的独角兽为何迅速陨落?我们从三个维度来分析一下:

1、经营业绩表现不佳美国硅谷知名风险投资人约翰•奇泽姆在《创业:放飞你的梦想》一书中,总结了衡量管理经营业绩的指标:

• 回收应收账款平均所需天数:一家公司回收其应收账款平均所需天数。

• 退货率:产品售出后由于各种原因被退回的百分比。

• 库存周转率:在某一时间段内库存货物周转的次数。

• 毛利率:毛利(主营业务收入-主营业务成本)与销售收入(或营业收入)的百分比。• 销售效率:每个账户每年的销售额。

• 主营业务利润:主营业务收入减去主营业务成本和主营业务税金及附加费用所得的利润。

• 流动资金比率:企业流动资产与流动负债的比率。它是反映企业短期偿债能力的指标,说明企业资产的变现能力越强,短期偿债能力亦越强。

• 获客成本:指企业开发一个顾客所付出的成本(包括销售、市场、广告宣传等费用)。

• 客户满意度:通过客户接触点(例如网站、客户服务、帐户体验、安装、技术支持)和细分点(例如人口统计、科技消费学和消费心态学)得出的客户期望值与客户体验的匹配程度、总体满意度、推荐意愿、净推荐值。

• 烧钱率:平均每月消耗的现金。

• 跑道:现金余额除以平均每月消耗的现金数额,即一家企业用光其现有现金余额的时间。

从这些指标中,我们可以看出,爱屋吉屋至少在以下三个方面的表现中具有明显硬伤:

1. 获客成本高,无法固定客户:获客成本即企业开发一个顾客所付出的成本。据悉,爱屋吉屋利用大量广告造势,用低佣金的优惠吸引客户,房产是极低频次的购买运动,这种做法只能短期吸引眼球,流量根本无法沉淀。

2. 客户满意度低,口碑不好:爱屋吉屋实际上很难真正帮助到客户买到房,因为没有设立线下店,房源状况只能通过线上平台的图片和视频,这是很不合理的。对接经纪人无法做到像那些实体门店经纪人那样,清晰的说出房子的具体状况。仅凭线上单一渠道,服务体验缺失,必然不得人心。

3. 烧钱率居高不下:花钱占领市场只能做到短期吸引客户眼球,单纯依靠烧钱来占去市场,不仅性价比低,简直就像无底洞。另外买房是中国人的一生中的大事,频次极低,靠着补贴维持的低效率增长,这种模式肯定难以为继。 爱屋吉屋创始人黎勇劲、邓薇作为连续创业者,曾凭着土豆网、大黄蜂的成功经历以为互联网可以颠覆一切,革传统房产的命。

然而过于迷信互联网模式,忽视行业在长时间内的积累,最终没能避免走上末路。其次,所谓的互联网创新,实质只是低佣金、高薪高提成挖经理人,没有对行业形成实质性变革影响;

所谓的互联网中介,其实并没有真正利用互联网技术改变房产中介行业交易流程,对于行业而言没有任何创新性,仅空有互联网中介的外衣。

另外,这场挑战传统房产的重点并不是价格,最终影响客户决策的是房源和服务质量。消费者在买房的时候,更看重房子而非佣金。对于中介来说,如果没有房源,再怎么降低佣金、变革模式,都是没有意义的。

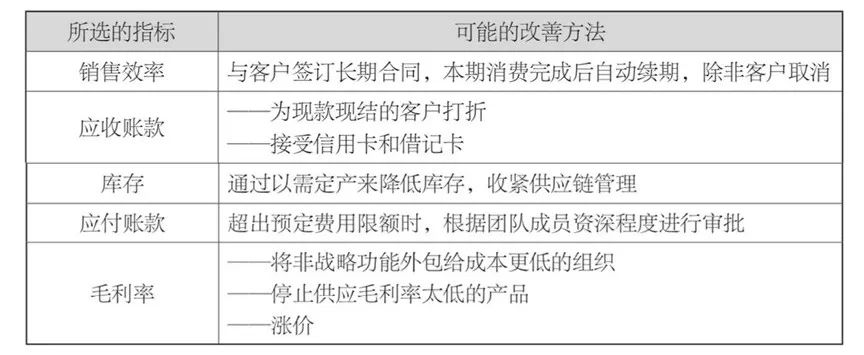

那么,如果创业者发现,自己的经营指标表现不佳,有没有什么方法可以改善呢?

约翰•奇泽姆提供的方法或许可以一试。

我们需要寻找一个方案的“最佳价格”:价格太低意味着毛利率太低;价格太高则意味着需求不足。在任何一个极端,你的公司的净利润、现金流和可扩展性都会减少或受到限制。类似的是,一个既定的商业模式都有一个最优范围。

如果你的公司不够精简,那你永远不可能有太多利润。而如果过度精简的话,你就会面临两种可能的风险:方案的质量打折扣或失去最有价值的员工。

创业并不像在高速公路上畅通无阻那样简单,而更像是在一条狭窄陡峭的羊肠小道上小心翼翼地走夜路。测试、错误和经验都会帮你走向不断变化的最佳范围。 一旦已经达到自己心目中那个用以管理当前业绩的“最佳指标范围”,最好的机会便来临了。

这个机会就是,如果可能,就采用一种更具备可扩展性的商业模式或流程。

2、业务扩展能力低下

一位曾接近爱屋吉屋管理层的业内人士向媒体透露,爱屋吉屋最大的失误是没有在最有能力的时候巩固上海市场。

当时爱屋吉屋手握大量现金,经纪人拿着业界最高的底薪,兵强马壮,却把大量精力分散在开拓广深市场,乃至后来进入重庆、成都、武汉等城市。

数个城市运营成本共同累加,却没法带来有效的业绩收入,反而让爱屋吉屋失去上海的相对优势,将第二把交椅拱手让出。

初期的创业公司应该提升其“可扩展性”,而不是火急火燎的遍地开花。 要想让公司发展壮大,你就得有现金,而现金要么来自营业收入,要么来自融资。通过营业收入获得的现金越多,你对融资的需求就越小。

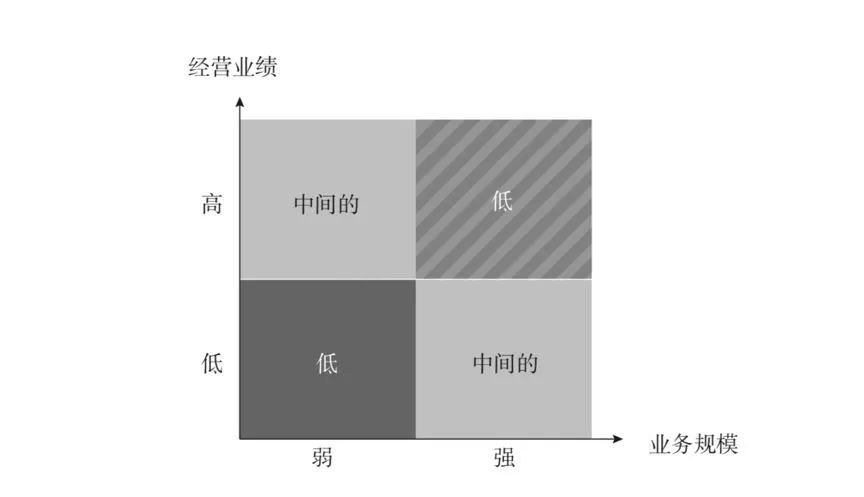

“可扩展性”是指你的公司获得持续增长的现金流能力。即花出去的每一笔投入,都能带来对应的现金收入的增加。可扩展性衡量了当成本增加某个最小量时,你能服务的客户数量会增加多少,以及收入可以增加多少。

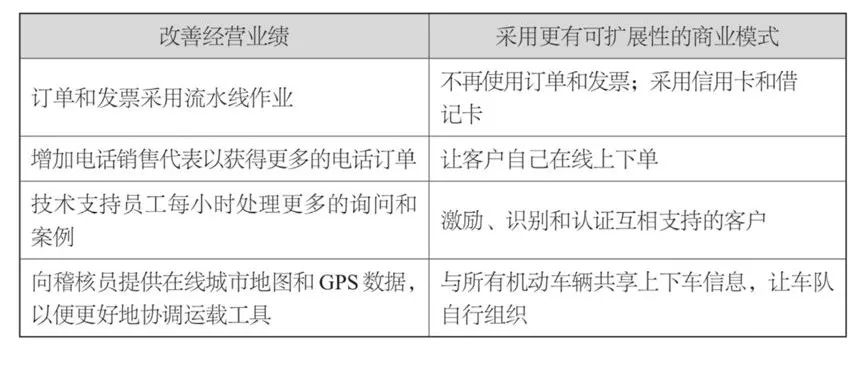

一般来说可以通过以下两个思路入手提高公司的可扩展性:

1. 改善经营业绩,以更高效、更经济的方式管理好你的现有业务。

2. 采用一个更有扩展性的商业模式。

现在我们各举4个例子来比较一下这两种方式

改善经营业绩是一种追求“更好”的方式,采用更有可扩展性的模式是一种追求“不同”的方式。有的人可能会认为经营业绩没有商业模式重要,但对整体的可扩展性来说,两者都很重要(参见下图)。

众所周知,房地产是非标产品,交易额度大,客户往往更青睐与线下交易。对于房产中介而言,有线下门店更利于提升买卖双方信任感和品牌集中度的作用。另外门店的存在有助于抓住周边优质房源。

由于前期爱屋吉屋定位不明确,过度迷信互联网中介。终于在2016年,爱屋吉屋修正了之前的做法,终止了佣金减免策略、开始铺设线下门店。大幅减少广告投放、进行裁员节省开支。但为时已晚,变身传统中介后基本失去了想象力。市场占比惨遭滑铁卢。

3、通过资本性投入降低可变成本

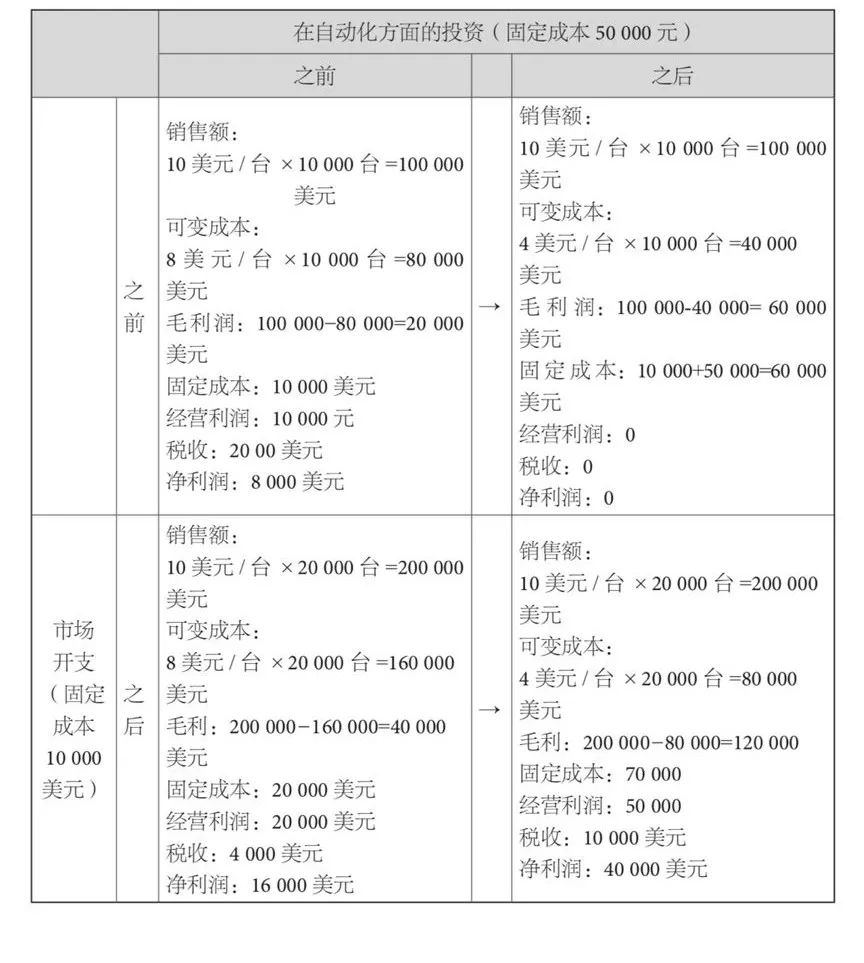

通过广告、人力等领域的资本性投入来提高生产效率或增加产能,对降低可变成本、增加毛利率与可扩展性至关重要。如果销量已经大到足以抵消更高的固定成本,那么你的业务就具备更强的可扩展性。

例单位产品的净销售额是10美元。在进行自动化或市场推广方面的投资之前,可变成本为8元/台、固定成本为10000美元/季度,每季度的销量是1万台,税后净利润为8000美元。

假定你每个季度在自动化上投入50000美元,可变成本随之降至4元/台。如果你每个季度只能卖10000台,那么你的季度净利润将降至0,这再次验证了资本性支出可能为任何企业带来风险。 但如果你每个季度在市场推广上投入了10000美元(固定成本和风险都增加了),便可使销量翻一番,变成10000台。在没有实现自动化的情况下,你的税后净利润从8000美元增长至16000美元。你的税后毛利率则依旧维持在8%不变。

相反,在自动化和市场投入都增加的情况下,你的税后净利润和税后毛利率将分别增加到4000美元和20%——是增加了市场投入但没有实现自动化的2.5倍,是最初净利润的5倍。 只有在市场需求足够大的时候,你通过投资进行扩张才是值得的。如果你的业务即使找遍全球也只有10000名个人客户,那么通过扩大推广来“触及更多的人”就不会让你捞着什么好处。 刚开始的爱屋吉屋斥巨资花在广告宣发、免佣金上,快速占领上海28%的市场份额,证明通过资本加持确实可以迅速做出好看的数据。

大量刷广告投入只能时段性刷存在感,没有创新的业务模式,资本只会让企业快速的走完一个生命周期。依靠资本建立起来的泡沫最终难以避免破裂的风险,爱屋吉屋的倒塌说明,没有颠覆性的创新,不要妄谈颠覆。

任何行业想要成功,都必须建立在对行业深刻的洞察和了解之上。如果仅是一个通用的打法通吃一切,是不可能的。